Indonesia seringkali digadang-gadang sebagai negara berkembang dengan pertumbuhan yang cepat. Hal ini seringkali terlihat dengan pesatnya pertumbuhan ekonomi dan infrastruktur di berbagai daerah di Indonesia. Meski pemerintah telah menggalakkan berbagai program untuk mengejar pemerataan pembangunan, pada kenyataannya, banyak perubahan yang terlanjur berpusat di kota-kota besar.

Pada kenyataannya, Indonesia tidak hanya terdiri dari kota-kota besar. Mayoritas penduduk Indonesia masih tinggal di kota-kota kecil dan pedesaan. Mayoritas dari mereka masih belum tersentuh oleh berbagai kemajuan dan perkembangan yang dirasakan masyarakat di kota-kota besar. Bahkan, dari segi akses keuangan pun mayoritas masyarakat Indonesia masih tertinggal jauh. Hal ini tercerminkan dari rendahnya inklusi keuangan di Indonesia.

Apa itu Inklusi Keuangan?

Inklusi keuangan adalah jumlah orang yang sudah menjadi nasabah atau pengguna jasa keuangan, atau dengan kata lain warga negara Indonesia yang sudah terhubung dengan layanan finansial. Jasa keuangan ini sendiri beragam jenisnya, mulai dari sesederhana memiliki rekening di bank untuk menabung dan transfer uang, hingga rekening investasi, dan keikutsertaan di produk asuransi.

Menurut survei yang dilakukan Bank Dunia pada tahun 2014, inklusi keuangan Indonesia hanya mencapai 36 persen dari total populasi. Ketika inklusi keuangan di Indonesia hanya mencapai 36 persen, maka ada lebih dari 150 juta masyarakat Indonesia yang bahkan tidak memiliki rekening bank sama sekali.

Rendahnya inklusi keuangan menimbulkan banyak dampak negatif bagi masyarakat Indonesia. Dampak negatif ini mulai dari sesederhana tidak adanya budaya menabung dan ketidakmampuan masyarakat melakukan berbagai macam pembayaran, hingga menciptakan kesenjangan sosial yang diakibatkan olehrendahnya literasi finansial masyarakat. Rendahnya literasi finansial menimbulkan ratusan ribu korban jatuh ke jebakan berbagai penipuan yang mengakibatkan kerugian finansial, seperti skema ponzi misalnya.

Dengan berbagai dampak negatif dari rendahnya tingkat inklusi keuangan ini, pemerintah pun mulai bergerak untuk memperluas akses keuangan bagi masyarakat Indonesia. Pemerintah Indonesia menargetkan bahwa pada tahun 2019, tingkat inklusi keuangan Indonesia bisa meningkat hingga mencapai 75% dari seluruh penduduk Indonesia.

Untuk mencapai target ini, pemerintah mengeluarkan Peraturan Presiden Nomor 82 tahun 2016 tentang Strategi Nasional Keuangan Inklusif.

Secara garis besar, Peraturan Presiden ini dikeluarkan untuk mendorong inklusi keuangan pada tahun 2019 dengan menetapkan lima pilar yaitu: Edukasi Keuangan, Hak Properti Masyarakat, Fasilitas Intermediasi dan Saluran Distribusi Keuangan, Layanan Keuangan pada Sektor Pemerintah, dan Perlindungan Konsumen.

Inklusi Keuangan yang Didukung oleh Kemajuan Teknologi Informasi

Mengingat perkembangan teknologi yang semakin pesat, pemerintah dan institusi perbankan bisa memanfaatkan teknologi informasi yang terus berkembang untuk mendukung program inklusi keuangan. Pemanfaatan teknologi informasi ini bisa mendorong jalannya transaksi yang lebih instan, paperless, aman, dan terekam.

Teknologi informasi yang digunakan untuk memperlancar proses transaksi finansial kerap disebut sebagai financial technology (fintech).

Saat ini, bukan hanya lembaga finansial ternama saja yang memanfaatkan fintech. Fintech juga kerap dimanfaatkan oleh perusahaan-perusahaan perintis (startup) di Indonesia.

Dengan layanan seperti microfinancing atau peer-to-peer lending service, fintech bisa menjembatani masyarakat yang memiliki keterbatasan akses keuangan dengan institusi perbankan atau pemodal yang memberikan modal usaha bagi mereka.

Pada acara Fintech Days yang diadakan oleh Otoritas Jasa Keuangan (OJK) pada bulan Maret lalu, terungkap bahwa startup fintech di Indonesia sudah menyalurkan dana sebesar Rp2,6 triliun ke lebih dari 250.000 penduduk Indonesia.

Angka ini diprediksi akan terus meningkat seiring dengan bertumbuhnya pemahaman dan minat warga Indonesia untuk memanfaatkan teknologi informasi guna mendapatkan akses keuangan.

Identitas Digital yang Terverifikasi Masih Menjadi Kendala

Ajisatria Suleiman, Direktur Eksekutif Kebijakan Publik Asosiasi Fintech Indonesia (AFTECH) mengatakan bahwa startup fintech lahir untuk mengisi gap pembiayaan UKM yang sangat tinggi di Indonesia yang belum bisa diisi oleh lembaga keuangan lain yang ada.

Akan tetapi, untuk menjangkau masyarakat Indonesia secara keseluruhan, masih ada hambatan yang harus dihadapi oleh para pelaku fintech ini.

Menurut Asosiasi Fintech Indonesia, salah satu hambatan terbesar untuk menjangkau masyarakat secara keseluruhan adalah luas wilayah negara Indonesia yang terlampau luas. Akibatnya, proses verifikasi calon nasabah atau yang kini lebih dikenal dengan sebutan Know Your Customer (KYC) menjadi sulit untuk dilakukan.

Proses KYC sendiri sudah diatur oleh hukum di Indonesia lewat Undang-Undang Nomor 8 Tahun 2010 Tentang Pencegahan dan Pemberantasan Tindak Pidana Pencucian Uang Pasal 18 Ayat 5. Di ayat ini disebutkan bahwa Prinsip Mengenali Pengguna Jasa harus memuat identifikasi pengguna jasa, verifikasi pengguna jasa, dan pemantauan pengguna jasa.

Untuk menjangkau warga negara Indonesia yang berlokasi di berbagai pelosok daerah, lembaga finansial harus mengeluarkan modal yang tidak sedikit untuk berinvestasi mendirikan kantor cabang, mendelegasikan sumber daya manusia, hingga menyimpan dan mengirimkan berbagai dokumen.

Sesuai peraturan dari Undang-Undang tersebut, data nasabah menjadi elemen penting untuk mengidentifikasi mereka agar bisa menggunakan jasa keuangan.

Adanya perkembangan teknologi seperti alamat e-mail atau nomor telepon sebenarnya bisa digunakan untuk mempermudah proses KYC bagi nasabah. Apalagi kini Indonesia telah memiliki KTP Elektronik yang sudah bisa dijadikan sebagai basis data kependudukan yang terintegrasi dengan data unik setiap orang seperti sidik jari, retina, dan foto.

Hadirnya KTP Elektronik bisa menjadi solusi identifikasi dan verifikasi calon nasabah agar mereka bisa mendapatkan akses keuangan dengan mudah.

Tanda Tangan Digital sebagai Wujud Perwakilan Identitas Digital Terverifikasi yang Sah Secara Hukum

Salah satu teknologi yang bisa mendukung tumbuh kembangnya ekonomi digital adalah peralihan ke tanda tangan digital. Dengan tanda tangan digital, proses pendaftaran, identifikasi, dan verifikasi calon pengguna layanan teknologi finansial bisa dilakukan dalam waktu sangat singkat dengan biaya yang sangat hemat.

Setelahnya, tangan digital bisa digunakan kembali untuk melakukan berbagai transaksi dan persetujuan surat perjanjian secara elektronik. Selain tidak perlu mengeluarkan biaya administrasi, penyimpanan, dan kurir, adanya tanda tangan digital mendorong pencairan dana yang bisa terjadi dalam waktu secepatnya.

Keberadaan tanda tangan digital telah diakui Pemerintah lewat Undang-Undang Republik Indonesia Nomor 11 tahun 2008 Pasal 11 Ayat 1 tentang Informasi dan Elektronik. Pemerintah telah menyatakan bahwa tanda tangan digital memiliki kedudukan hukum yang sama dengan tanda tangan basah selama memenuhi beberapa persyaratan khusus.

Indonesia sendiri baru memiliki satu startup yang menyediakan layanan tanda tangan digital yang memenuhi kriteria tersebut. Startup ini adalah PrivyID yang telah didirikan sejak tahun 2016 di Jakarta. PrivyID telah diakui oleh Kominfo sebagai perusahaan yang memiliki otoritas untuk menerima pendaftaran, memverifikasi, dan menerbitkan tanda tangan digital bagi seluruh warga Indonesia. Lewat PrivyID, warga Indonesia yang telah memiliki KTP Elektronik bisa mendapatkan tanda tangan digitalnya secara gratis. Seluruh tanda tangan digital yang dibuat dengan aplikasi PrivyID memiliki kekuatan dan akibat hukum yang sama seperti tanda tangan basah berkat teknologi asymmetric cryptography dalam sistem public key infrastructure.

Baca juga: 6 Keuntungan Menggunakan Tanda Tangan Digital

Kelebihan Tanda Tangan Digital PrivyID

Tanda tangan digital yang diterbitkan oleh PrivyID bersifat unik, di mana satu tanda tangan melekat pada satu NIK dan satu nomor telepon genggam. PrivyID mewajibkan calon penggunanya untuk mendafarkan alamat surel, nomor telepon genggam, dan Nomor KTP.

Lebih lanjut, kini aplikasi PrivyID juga diperkaya dengan sistem pemindaian biometrik melalui fitur Selfie With Liveness Detection. Seluruh data pendafaran yang diterima oleh PrivyID akan diverifkasi melalui koneksi ke database Dinas Kependudukan dan Catatan Sipil (Disdukcapil), sehingga validitas pendafar pun terjamin.

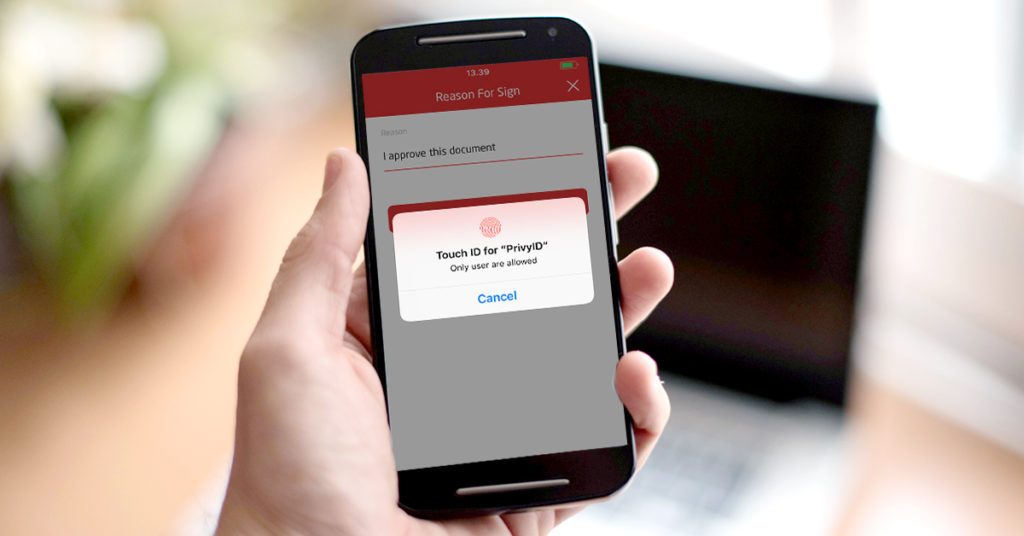

Tanda tangan digital di PrivyID tidak bisa dipalsukan karena setiap penandatanganan yang dilakukan harus diotentikasi melalui pemasukkan kode OTP (one time password) ke nomor HP terdaftar, atau melalui pemindaian sidik jari. Waktu dan lokasi penandatanganan pun akan tertera pada informasi sertifikat digital di dalamnya. Selain itu, perubahan sekecil apapun yang terjadi pada dokumen setelah dokumen ditandatangani menjadi dapat diketahui.

Dengan segala kelebihan ini, tanda tangan digital adalah pilihan aman, terjamin, dan mengikat secara hukum dibandingkan dengan tanda tangan basah, sehingga sangat cocok untuk digunakan pada berbagai jenis transaksi elektronik.

Tanda Tangan Digital PrivyID Telah Dipercaya Lebih dari 1,2juta Pengguna dan 70 Perusahaan

PrivyID berpartisipasi aktif dalam mendukung program inklusi keuangan dari Pemerintah melalui kerjasama yang berkesinambungan dengan berbagai lembaga finansial ternama di Indonesia. Sejauh ini, PrivyID telah digunakan oleh lebih dari 1,2 juta penduduk Indonesia dan 70 perusahaan, termasuk lembaga finansial seperti Bank Mandiri, Bank CIMB Niaga, dan BNI.

Tidak hanya bank, PrivyID juga telah digunakan oleh berbagai perusahaan multifinansial seperti Bussan Auto Finance dan Adira, serta berbagai fintech startup seperti KlikACC dan AwanTunai. Penggunaan PrivyID terbukti meningkatkan efisiensi bisnis secara signifikan dan membantu menumbuhkan jumlah pelanggan.

Segera daftarkan diri Anda ke PrivyID untuk mendapatkan tanda tangan digital yang bisa Anda gunakan setiap saat. Unduh aplikasi PrivyID di iOS App Store dan Google Play Store sekarang juga, atau kunjungi langsung situsnya di privy.id.