Ada banyak produk dan layanan perbankan, selain kredit biasa yang didesain secara khusus untuk membantu nasabah mereka. Salah satunya adalah penerbitan dokumen letter of credit untuk nasabah yang ingin mengimpor barang dari luar negeri.

Apa itu Letter of Credit?

Letter of credit (L/C) adalah surat yang diterbitkan oleh bank yang berisi jaminan bahwa importir sebuah barang akan melakukan pembayaran tepat waktu dengan nominal pembayaran yang sesuai.

Surat ini umumnya diterbitkan untuk transaksi ekspor impor (eksim). Hal ini karena dalam transaksi perdagangan internasional ini, eksportir seringkali tidak mengenal importir dan tentunya ada perbedaan kebijakan ekspor impor di kedua negara. Adanya L/C yang diterbitkan oleh institusi yang kredibel seperti bank bisa menjadi jaminan pada eksportir kalau importir pasti akan membayar transaksi tepat waktu, sehingga perdagangan internasional menjadi lebih lancar.

Mekanisme Letter of Credit

L/C akan diterbitkan oleh bank ketika terjadi transaksi antara importir dan eksportir. Surat ini lantas akan diberikan kepada pihak eksportir sebagai jaminan. Setelah pihak eksportir mengirimkan barang, surat bukti pengiriman barang ini akan diberikan oleh eksportir kepada bank penerbit L/C dan importir akan menerima barang yang mereka pesan.

Namun sebelum resmi menjadi penerbit L/C untuk suatu importir, bank memiliki syarat-syarat tertentu yang harus dipenuhi oleh importir tersebut. Syarat ini seperti, importir harus memiliki saldo sejumlah tertentu di bank tersebut, merupakan perusahaan resmi yang dibuktikan dengan dokumen pendukung, dan lain sebagainya.

Syarat-syarat ini diperlukan oleh bank, sebab apabila importir tersebut tidak bisa memenuhi kewajibannya pada eksportir di tanggal yang telah ditentukan, maka bank penerbit L/C yang harus menanggungnya. Dengan demikian, bank juga harus selektif dalam memilih nasabah penerima fasilitas ini.

Fungsi Letter of Credit

1. Sebagai bukti jaminan pembayaran

Seperti yang telah disebutkan di atas, fungsi utama dari letter of credit adalah sebagai bukti jaminan bahwa importir pasti akan melunasi pembayaran pembelian barang yang mereka lakukan kepada eksportir. Adanya jaminan ini dapat membuat eksportir tidak perlu ragu lagi untuk mengirimkan barang kepada importir.

2. Sebagai fasilitas kredit

Selain digunakan untuk transaksi ekspor dan impor, umumnya L/C juga diterbitkan untuk transaksi bernilai besar. Ketika sebuah bank menerbitkan L/C atas nama nasabahnya, maka bank tersebut secara langsung berjanji bahwa akan menanggung pembayaran dari nasabah tersebut apabila nasabah terkait tidak bisa membayar transaksinya tepat waktu.

Misalnya, A adalah seorang importir dan B adalah eksportir dengan nilai transaksi Rp100.000 dengan tenggat waktu 1 Juni 2023. Bank C menerbitkan L/C untuk A. Apabila A pada tanggal 1 Juni 2023 tidak memiliki uang Rp100.000 untuk membayar seluruh transaksinya dengan B, maka Bank C wajib menanggungnya terlebih dahulu baik itu menanggung sebagian maupun keseluruhan. Sebagai gantinya, A wajib membayar pinjaman kepada Bank C beserta bunganya.

3. Sebagai instrumen yang memudahkan perdagangan internasional

Dengan adanya surat ini, pihak eksportir tidak perlu lagi ragu untuk mengirim barangnya. Akibatnya, importir dapat menerima barang dalam waktu yang lebih cepat, tidak perlu terlalu takut pada mekanisme pembayaran dam pihak eksportir juga dapat menerima uang penjualannya sesuai dengan tanggal dan nominal yang telah disepakati. Dengan demikian, proses perdagangan internasional menjadi lebih lancar.

L/C adalah dokumen perdagangan internasional yang memiliki sejarah panjang hingga abad ke-19 dan ke-20. Pada masa ini, surat ini berperan sebagai bukti jaminan yang diterbitkan oleh bank lokal untuk bank di negara lain yang bekerja sama dengan mereka. Dengan memiliki surat ini, para pedagang dari Eropa bisa mengambil uang di bank-bank tertentu di luar negaranya.

Jenis-Jenis Letter of Credit

Letter of Credit dibagi dalam beberapa jenis sesuai dengan isi kontrak dalam surat tersebut:

- Commercial Letter of Credit: Jenis L/C yang digunakan untuk transaksi ekspor dan impor.

- Revocable/ Irrevocable : Revocable letter of credit adalah L/C yang dapat dibatalkan sepihak oleh bank penerbit maupun oleh importir. Meskipun demikian, peraturan baru dari Uniform Customs and Practice for Documentary Credits (UCP) mewajibkan kalau saat ini L/C yang diterbitkan adalah jenis yang irrevocable atau yang tidak bisa dibatalkan sepihak.

- Confirmed/Unconfirmed: Tidak hanya pihak importir, dalam transaksi perdagangan internasional, pihak eksportir umumnya juga diwakili oleh bank. Sebuah L/C dikatakan terkonfirmasi apabila pihak bank dari eksportir ini sudah menyatakan menerima L/C tersebut.

- Deferred / Usance: Dalam L/C jenis ini, pihak eksportir menyediakan jangka waktu untuk importir melunasi pembayaran.

- At Sight: Dalam L/C at sight, pihak importir wajib melakukan pembayaran begitu dokumen penerimaan barang telah sampai kepada bank penerbit surat ini.

- Red Clause: L/C jenis selanjutnya adalah L/C red clause. Dalam jenis ini terdapat tulisan bertinta merah yang berbunyi bank harus membayar DP terlebih dahulu kepada eksportir.

- Standby Letter of Credit (SBLC): Dalam SBLC terdapat klausa kalau bank harus membayar nominal transaksi kepada eksportir pada tanggal yang telah ditentukan sebagai bentuk jaga-jaga apabila pada tanggal tersebut, importir tidak memiliki dana yang cukup untuk melakukan pelunasan.

Contoh Letter of Credit

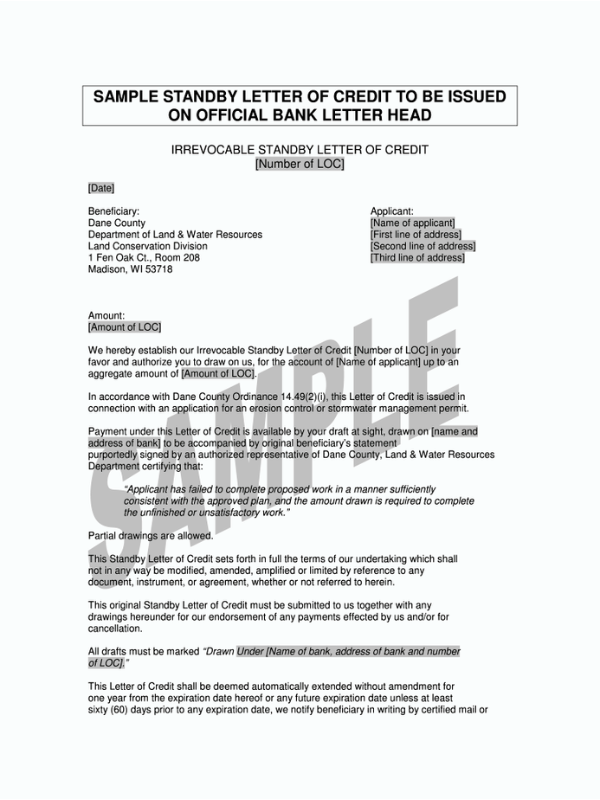

1. Contoh template L/C

Sumber: PDF Filler

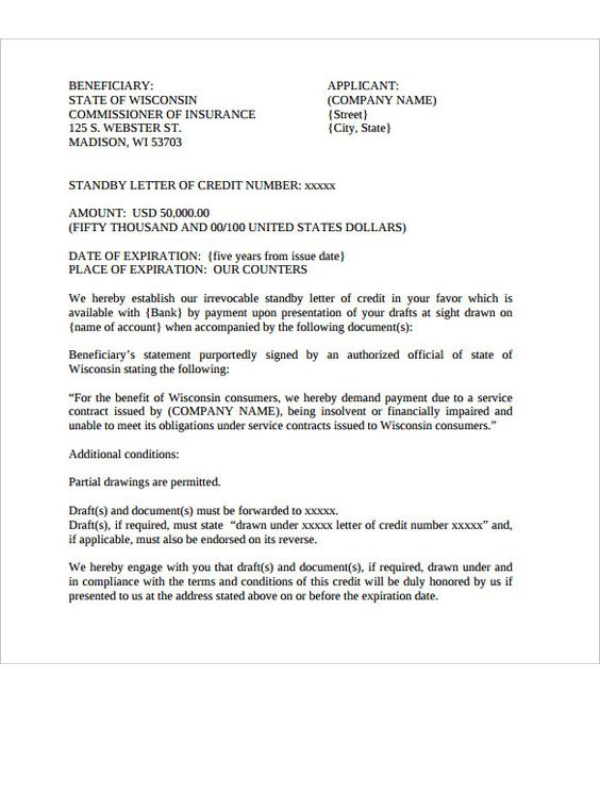

2. Contoh L/C Bahasa Inggris

Sumber: Pinterest

Seperti yang terlihat dalam dua contoh di atas, pada dasarnya tidak ada format yang baku dalam penerbitan L/C. Hanya saja, surat ini harus mencakup beberapa hal sebagai berikut:

- Kop yang berisi nama, alamat dan kontak bank penerbit surat tersebut.

- Nama penerima manfaat (beneficiary) atau eksportir.

- Nama nasabah yang mengajukan L/C atau importir (applicant).

- Nominal dana yang harus dibayarkan.

- Jenis L/C. Hal ini berguna untuk memperjelas apakah bank harus membayar DP terlebih dahulu, bisa menggantikan semua dana transaksi atau tidak.

L/C juga merupakan salah satu surat resmi yang sebaiknya dibaca dan ditandatangani oleh pejabat perusahaan yang bersangkutan, seperti chief financial officer (CFO) atau manajer keuangan. Lalu, bagaimana jika pejabat yang bersangkutan sedang tidak berada di kantor atau di dekat bank penerbit? Alih-alih menunggu kedatangannya Anda bisa menggunakan aplikasi tanda tangan digital Privy.

Dengan aplikasi ini, Anda bisa mengirimkan draft surat ini kepada atasan Anda dan meminta beliau untuk menandatanganinya secara online dimanapun beliau berada. Anda tidak perlu khawatir, sebab tanda tangan digital dari Privy aman dari risiko penipuan dan diakui oleh KOMINFO maupun instansi perdagangan di luar negeri, sehingga cocok untuk perdagangan internasional.